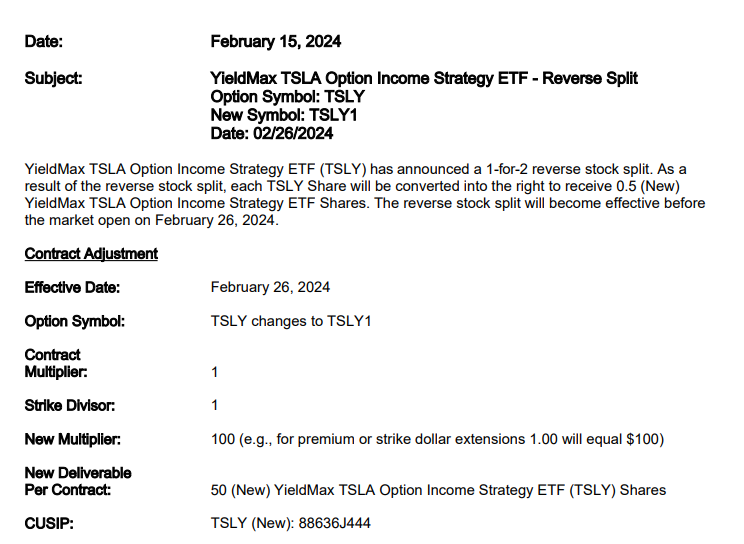

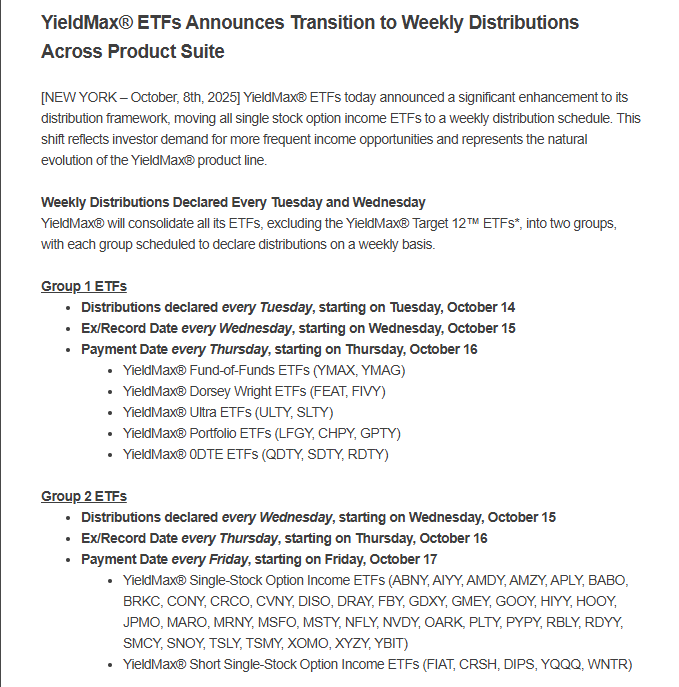

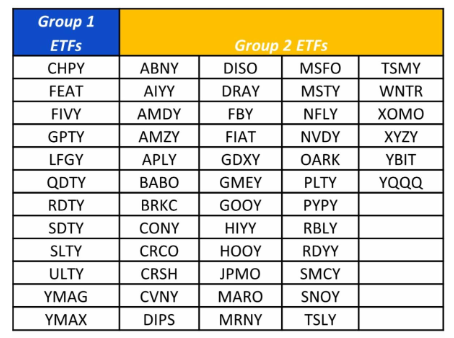

TSLY, CONY ULTY 등

일드맥스 몇 종목이 액면병합을 한다는 소식이 들린다

액면병합 자체는 내 투자금에 영향이 없다고 의견을 올렸는데

병합이후 배당이 줄어든다던지,

배당 이후 주가가 빠지면 손실이 커진다는

의견이 있었다

많이들 궁금해하고 걱정하는 부분인 듯 싶어

조금 더 자세히 알아보려 한다

1. 병합하면 배당액이 줄어든다?→ ❌

액면병합은 주식 수와 주가만

비례 조정하는 것이다

즉,

- 5대1 병합이면

• 주식 수: 5 → 1

• 주가: 5배 됨 - 총 투자금액은 그대로, 기업 가치도 그대로

ETF의 배당도 똑같이 비례 조정된다

예시)

병합 전 배당: 1주당 $0.20

5대1 병합 → 병합 후 1주=기존 5주 가치

→ 병합 후 배당: 1주당 $1.00

즉,

보유 주식 수 × 1주당 배당 = 총 배당금은 전혀 변하지 않는다

→ 병합 자체로 배당이 줄어드는 일은 없다

병합 이후 기초 전략이 달라지거나

운용사가 배당 정책을 변경하는 것은 별개 문제다

하지만 “병합 때문에” 배당이 줄어드는

법적·회계적 메커니즘은 없다

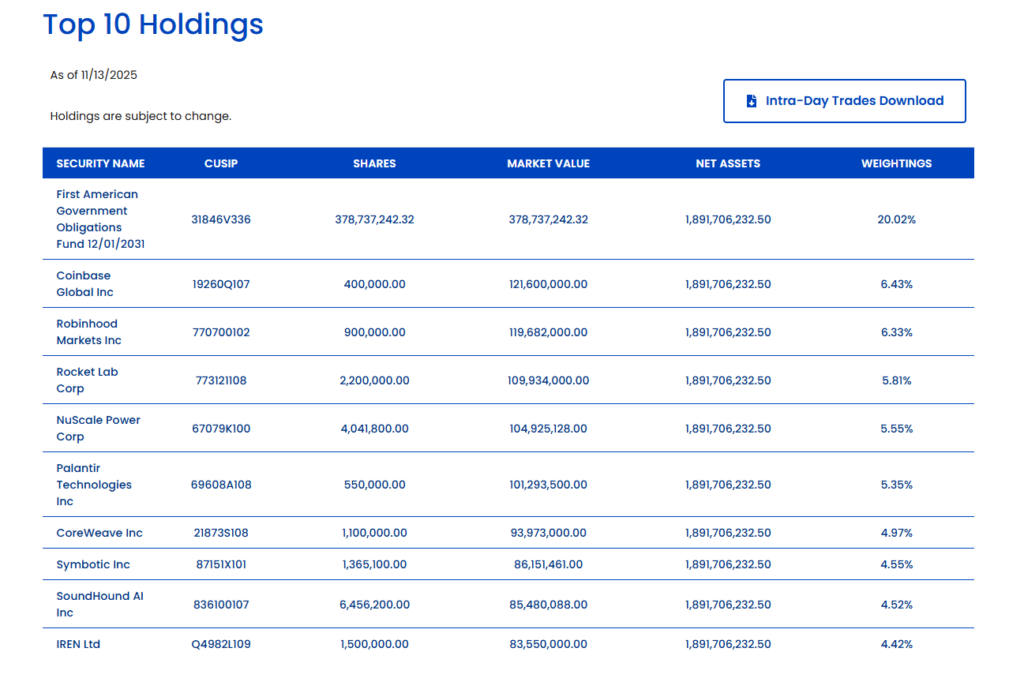

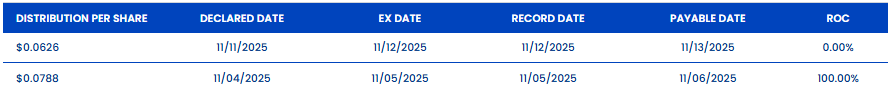

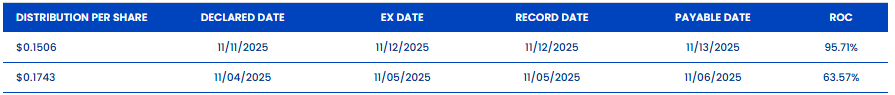

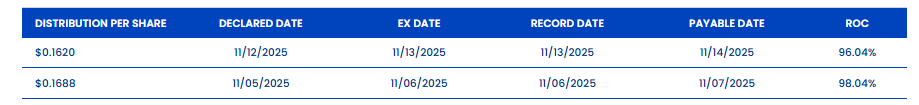

TSLY가 병합 후 실제 배당이 낮아졌다고

비판하셔서

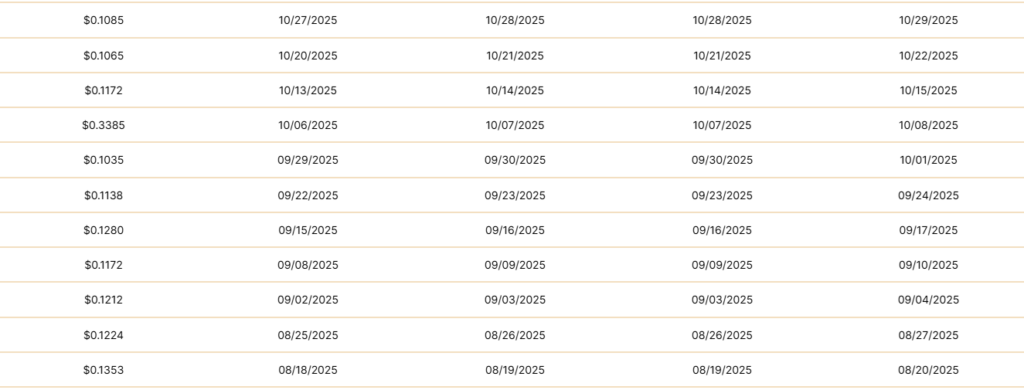

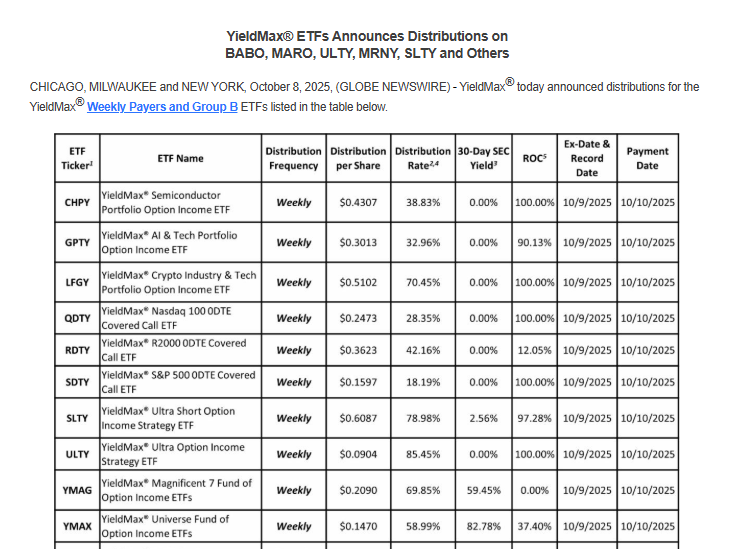

실제배당을 한 번 분석해 보았다

24년 2월 26일에 병합이 되었고,

병합 전 배당에 비해

3월 배당은 거의 동일,

4~6월은 하락했다

그런데 7~12월은 대폭 상승한다

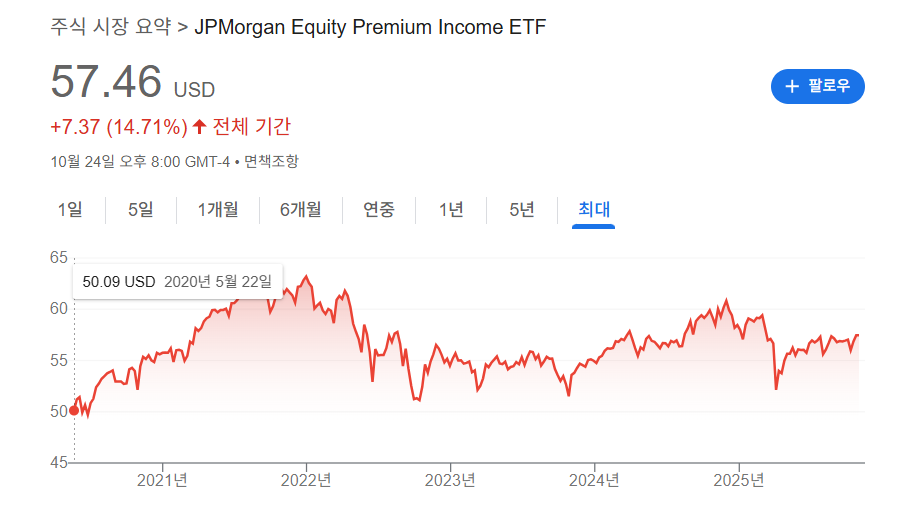

테슬라 23~25년 차트다

배당은 테슬라 주가와 상관관계가 있다

병합이랑 상관관계가 있는게 아니라

주가가 급락 후 횡보하던 4~6월은

콜 프리미엄이 줄어들어서

배당도 줄어든 모습이다

| 기간 | TSLA 상황 | TSLY 배당 |

|---|---|---|

| 4–6월 | 160~200구간/ 변동성 낮음 | $0.64~ 0.69 |

주가가 급등하는 24년 하반기

콜 프리미엄도 올랐을 것이고

역시 배당도 증가했다

| 기간 | TSLA 상황 | TSLY 배당 |

|---|---|---|

| 7~12월 | 200 → 400달러까지 급등 / 변동성 증가 | $0.8~1.2 |

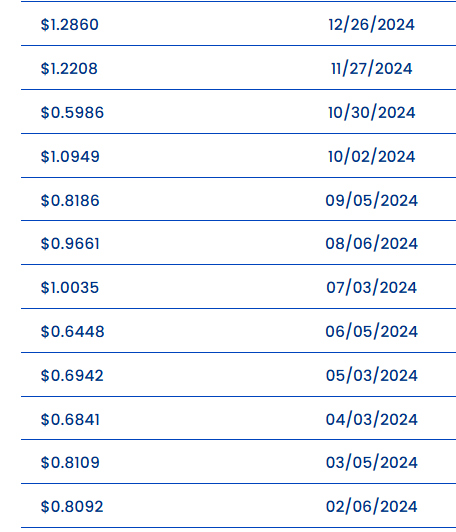

특히 10~12월을 뜯어보면

$250~400까지 급등한 구간이고

배당도

- 10월: $1.0949

- 11월: $1.2208

- 12월: $1.2860

→ 연 최고 배당 구간이 나타난다

병합이 배당과 상관관계가 있다면,

또 병합한다고 배당이 줄어든다면

24년 7~12월은 오히려 분할이 된건가?

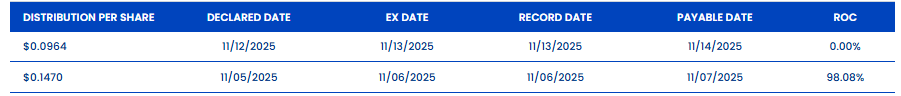

반면, 25년 초 배당이 많이 줄어든다

1월 급락,

2~3월 횡보 후

4~5월 반등한다

| 월 | TSLY 배당 | TSLA 차트 해석 |

|---|---|---|

| 1월 | 0.7170 | 급락 (CALL이니까 배당은 축소) |

| 2월 | 0.5793 | 횡보 → 변동성 축소 |

| 3월 | 0.4638 | 박스권 → 옵션 프리미엄 감소 |

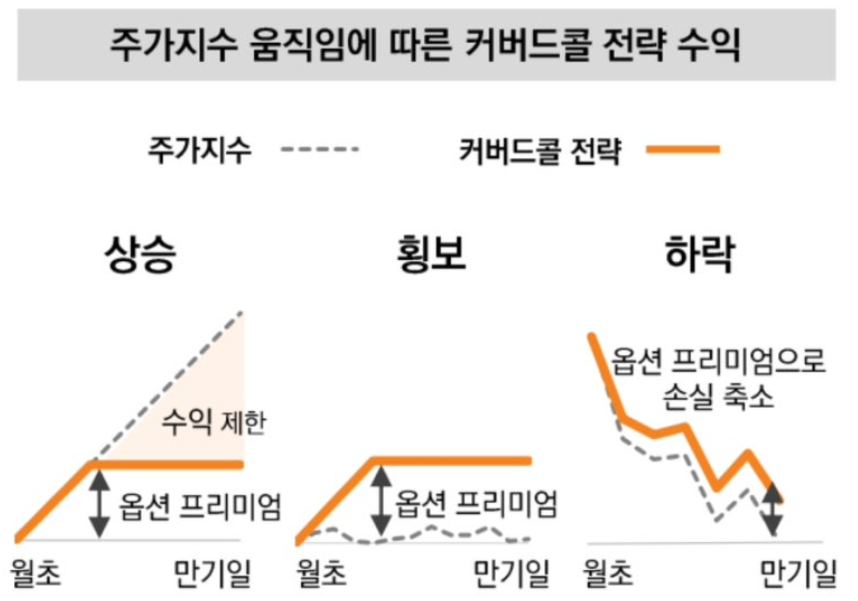

급락도 변동성인데 왜 배당이 줄까?

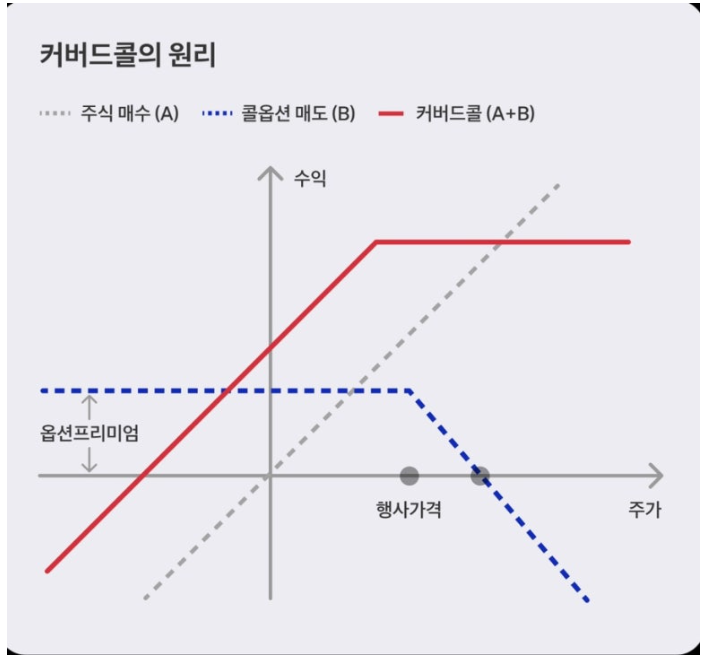

커버드콜은 CALL이니까

상승 변동성에 프리미엄이 크다

테슬라가 급락 시 콜옵션 가치도 급락하니,

콜옵션 매도 수익 자체가 줄어드는 것이다

옵션 매매 수익으로 배당을 주니

배당도 줄어들었다

| 월 | TSLY 배당 | TSLA 상황 |

|---|---|---|

| 4월 | 0.6598 | 320~380 구간 |

| 5월 | 0.7600 | 주가 스윙 확대 |

3월까지 횡보 후 4~5월은 약간 반등한다

배당도 반등한다

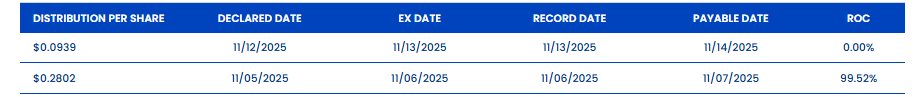

| 월 | TSLY 배당 | TSLA 상황 |

|---|---|---|

| 6월 | 0.4028 | 박스권 |

| 7월 | 0.3873 | 박스권 |

| 8월 | 0.3005 | 박스권 |

이후 테슬라가 횡보하니 변동성이 줄고

배당도 줄었다

| 월 | TSLY 배당 | TSLA 상황 |

|---|---|---|

| 9월 | 0.3926 | 박스권 |

| 10월 | 0.8020 | 급등 |

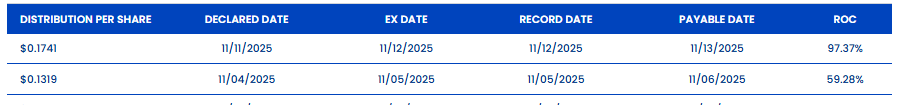

다시 25년 10월 테슬라가 많이 상승했고

배당도 전달 대비 2배가 된다

이렇게 커버드콜의 배당은

기초자산의 변동성

특히 상승 변동성에 의해 결정된다

병합 이후 기초자산이 상승하면

배당도 당연히 오른다

물론 기초자산이 하락하면

배당도 줄어든다

병합 때문이 아니다

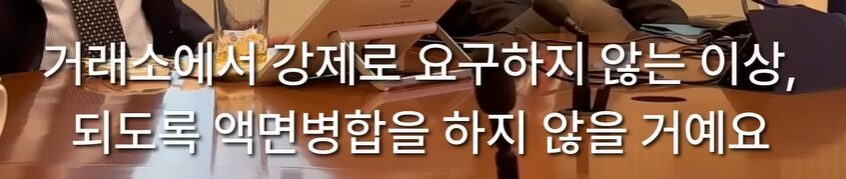

병합까지 온 과정은 당연히

좋지 못한 것이지만

내가 하고자 했던 말은

병합이 좋다는 것이 당연히 아니라

이미 안좋은 상황에서

병합 자체는 아무 영향이 없다는 것이다

2. “병합하고 주가가 떨어지면 손실이 더 커진다?” → ❌

병합 후 주가가 떨어지면

손실이 커진 것처럼 보이는 이유는

주가 단위가 커졌기 때문이지,

손실률 자체가 확대되는 것은 아니다

예시)

병합 전: 5주 × 2달러 = 10달러

병합 후(5대1): 1주 × 10달러 = 10달러

이 후 가격이 10% 하락하면?

- 병합 전 손실: 10달러 → 9달러 (−10%)

- 병합 후 손실: 10달러 → 9달러 (−10%)

손실률은 완전히 동일하다

병합이 손실을 키우는 메커니즘 자체가

존재하지 않는다

다만, 심리적으로

주가 단위가 커져 보이기 때문에

변동 폭이 커 보이는 착시가 있을 뿐

모든 것은 내 생각이고

당연히 다른 의견이 많을 것이다

각자 생각하는 대로 행동하면 될 것 같다