최근 고배당 ETF 관심이 커지면서 “커버드콜 전략 ETF” 가 주목받고 있다

오늘은 일드맥스 등 초고배당 커버드콜처럼 배당율이 높은것은 아니지만,

안정적인 배당 ETF를 소개해보려 한다

1. 커버드콜이란?

커버드콜(Covered Call)은 기초 주식을 보유하면서 콜옵션을 매도하여

옵션 프리미엄 수익을 얻는 전략이다

즉, 주가가 급등하면 상승 이익은 제한되지만,

그 대신 안정적인 월별 현금흐름을 얻을 수 있다

이런 전략을 ETF 형태로 묶은 상품이 QQQI, JEPQ, XYLD 같은 커버드콜 ETF다

커버드콜에 대해서는 자세히 적어놓은 글들이 있으니 함께 읽어보면 좋을 것 같다

2. QQQI

QQQI는 NEOS사에서 출시한 액티브 ETF다

세후 효율성을 고려한 높은 월간 소득 + 주가 상승 시 지분가치 상승 참여를

운용목표로 한다

1) 전략구조

주식 레그: Nasdaq-100 구성 종목을 보유(시가총액 상위 대형 기술·성장주 중심)

옵션 레그: NDX 지수 콜옵션 매도 + OTM 콜옵션 매수로 콜 스프레드를 구성

(순크레딧 확보가 목표)

매도 콜 프리미엄으로 월별 현금흐름(분배 재원)을 얻고

매수 콜로 급등 시 손실/리스크를 일부 완충하고

세금 효율성 및 유연성을 확보하는 구조다

또한, 투자 설명서에

필요 시 세금손실 수확(tax-loss harvesting) 활용 가능하다고 명시하고 있다

(양도세 헷징으로 사용하란 뜻)

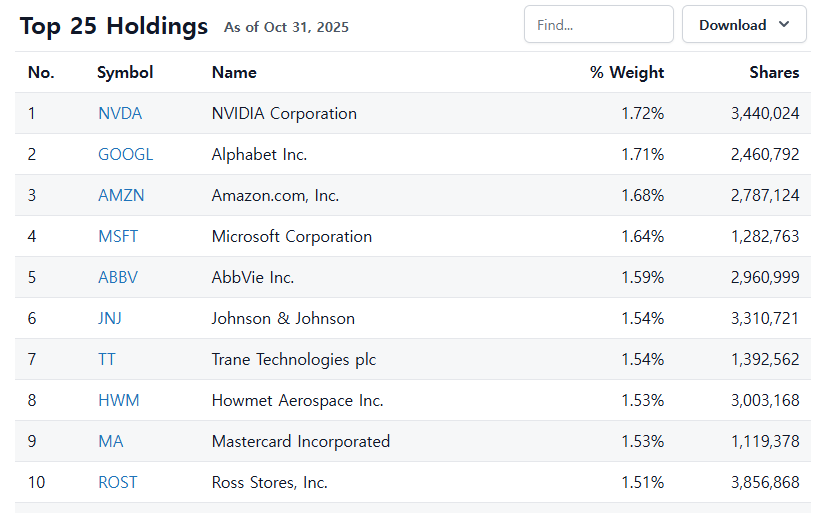

2) 보유 종목

엔비디아, 애플,마이크로소프트 등 빅테크를 고비중으로 보유하고 있다

(이름부터 QQQI니까)

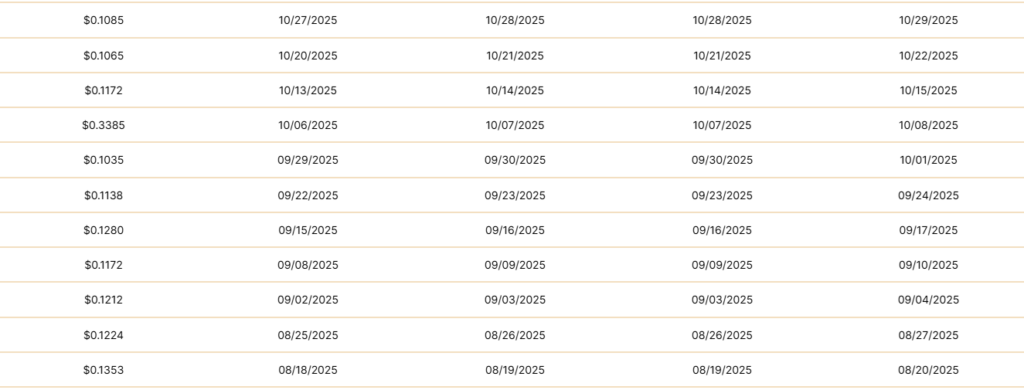

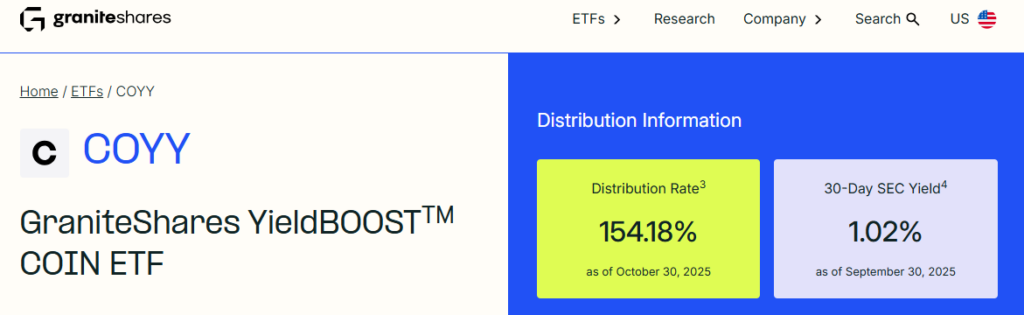

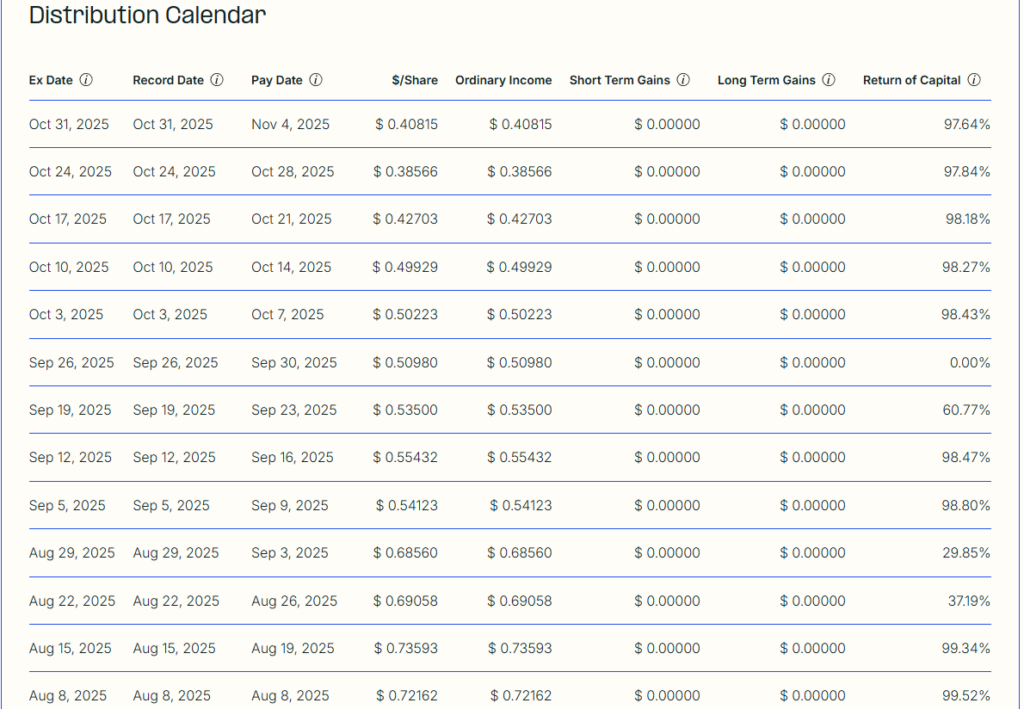

3) 배당

출시 1주년 기준 분배율은 13.76%

글을 적는 2025년 11월 3일 기준 14.28%을 기록 중이다

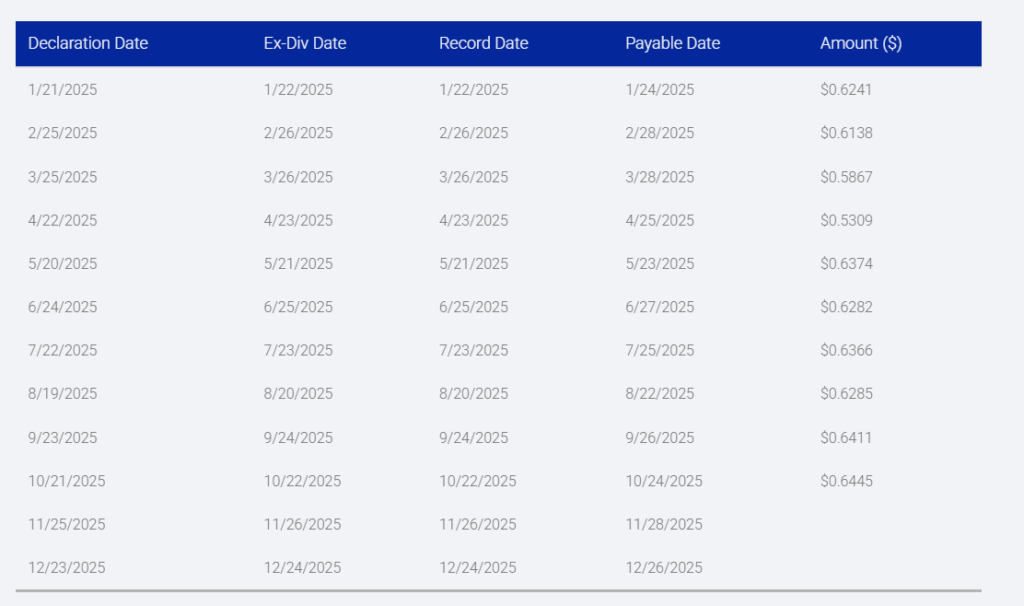

매달 배당을 지급하는 “월배당” 형태이다

매 달 3~4째 주 수요일이 배당기준일이다

위 사진을 클릭하면 QQQI 홈페이지로 이동하니 자세한 일정을 확인해보자

한국 시간 기준으로 배당기준일 미국장이 마감되기 전까지 매수해야 배당을 받을 수 있다

EX) 10월 22일 수요일이 배당기준일이면 ,

한국 시간으로 10월 23일 목요일 아침 8시까지 매수

3) 강점

QQI는 나스닥-100 고변동성 지수를 활용해

꾸준한 옵션 프리미엄 수익을 만들어내는 구조로 설계된 ETF다

QQQI는 단순 커버드콜 전략이 아니라

콜 스프레드 구조를 사용해 상승장에서 일정 부분의 업사이드 참여가 가능하다

상장된 24년 2월부터 지금까지 총 10.69%의 주가 상승에

연 12% 수준의 배당을 받은 것이니

성과가 나쁘지 않다

다른 초고배당 커버드콜들의 주가 하락을 보면

배당은 일드맥스 같은 극단적인 커버드콜에 비하면 낮지만

주가가 우상향 해주는 QQQI의 강점이 있는 것 같다

7월쯤에 ULTY 투자 성과를 한번 집계해 본 적이 있는데

24년 11월~ 25년 7월까지 투자 평가손실 + 배당수익이

약 +15~20% 사이였던 것을 보면

안전하게 QQQI를 모으는 것도 괜찮을 것 같다

다만 같은 기간 QQQ는 48% 상승했다

역시 불장에서 커버드콜은 성과가 기초자산에 비해 밀리긴 하나보다

이런 포모를 방지하기 위해 QQQ(QLD)랑 QQQI를 반반 사면 더 좋을 것 같다

어느정도 현금흐름과 주가 상승을 모두 노려볼 수 있겠다

펀드의 콜옵션 거래는 미국 세법상 Section 1256 계약으로 분류되어

이익이 자동으로 60%는 장기, 40%는 단기 양도소득으로 처리된다

다만 이 부분은 한국 투자자에겐 해당되지 않는 내용이니 PASS

(아직 한국은 ROC 배당을 과세하므로)

아래 QQQI 투자설명서를 참고해보면 좋을 것 같다

| 구분 | 내용 요약 | 출처 |

|---|---|---|

| 현금흐름 | 나스닥 변동성 → 월별 옵션 프리미엄 현금화 → 높은 월분배 기대 | Kiplinger · NEOS Factsheet |

| 참여도 | 콜 스프레드 → 상승장 일부 참여 여지 유지 | NEOS Prospectus |

3. JEPI, JEPQ

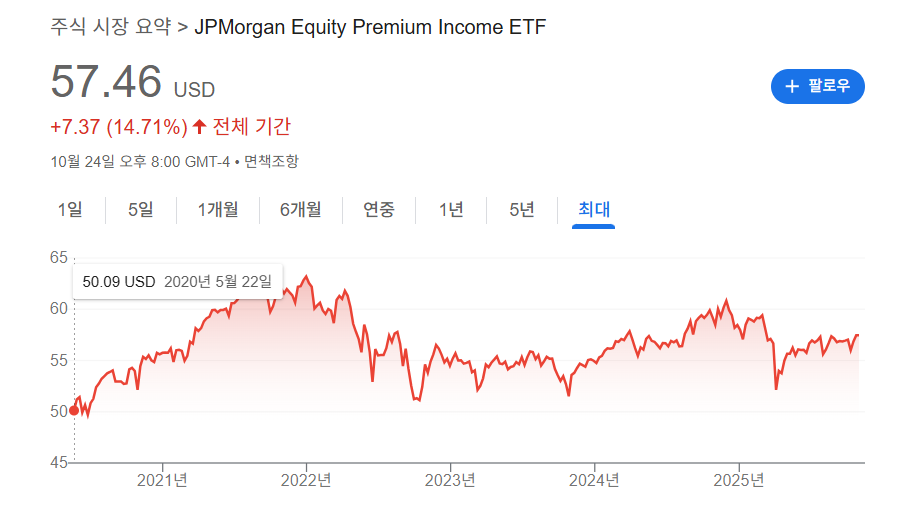

JEPI, JEPQ는 JP Morgan에서 출시한 상품으로

JEPI는 2020년 5월, JEPQ는 2022년 5월에 각각 출시되었다

저번에 한 번 설명한 적 있으니 간단하게 구조를 알아보자

1) JEPI

JEPI는 S&P 500 대형주 중

저변동성 또는 가치지향 특성을 가진 종목 중심 포트폴리오

+ 콜옵션 매도 전략(over-laid)을 사용한다

월별 인컴을 목표로 설계되었고

주식배당 + 옵션 프리미엄 조합을 통해 수익을 낸다

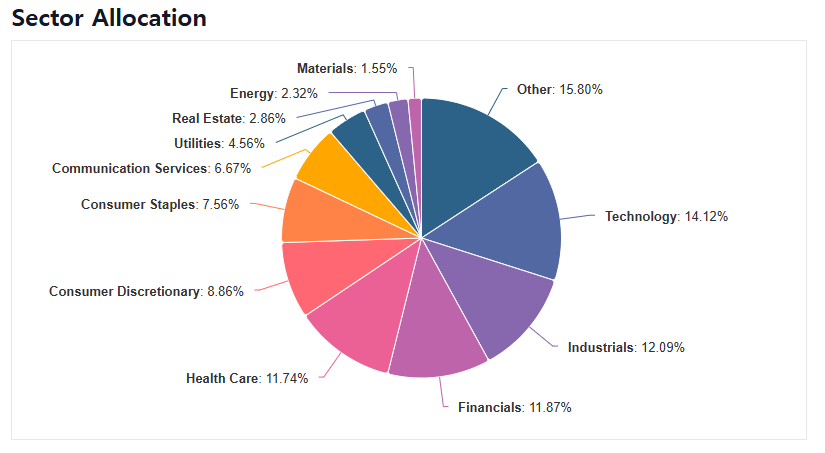

구성 종목은 다음과 같다

섹터도 다양하게 분포되어 있다

JEPI는 S&P 500 내 대형주 중심의 ‘저변동성·분산’ 포트폴리오를

액티브로 구성한다 (=주식레그)

(지수 완전추종 아님)

또한, 성장·가치·퀄리티 등을 종합해 종목 가중치를 조절한다

지금까지 계속 고변동성 ETF만을 설명했는데

확실히 저변동성을 목표로 운용하니 안정성이 돋보이는 것 같다

지수 콜옵션 노출을

ELN(Equity-Linked Notes, 주식연계어음)로 구현하는 구조를 사용

(=옵션레그)

미국 대형주 투자 + 옵션(콜) 매도조합으로 월별 현금 흐름을 만들도록 설계됐다

이렇게 주식레그에서 발생하는 배당과 옵션레그의 옵션 매매수익을

우리에게 분배해 주는 것이다

성과도 역시 안정적

| 항목 | 수치(%) | 해석 |

|---|---|---|

| 30-day SEC Yield | 7.17 % | 최근 30일 기준 연환산 배당수익률 (공식 규정 방식). 실제 분배금과 비슷한 수준. |

| 12-month Rolling Dividend Yield | 8.35 % | 최근 12개월 동안 실제 지급된 분배금을 기준으로 계산한 배당률 — “지난 1년 동안 받은 실제 현금 흐름”에 가깝습니다. |

| 1년 총수익률 (NAV 기준) | 약 10.6 % | 2024 10월 ~ 2025 9월 사이 JEPI에 투자한 투자자의 실제 총 수익률(가격상승 + 분배금 포함) |

| 3년 평균 연환산 수익률 | 약 13.0 % | 지난 3년간의 연평균 수익률 (2022–2025) — 안정적이고 일관된 수익을 냈다는 의미. |

| 5년 평균 연환산 수익률 | 약 10.6 % | 2020년 출시 이후(약 5년) 연 10 %대 수익률 유지, 커버드콜 ETF 중 상위권. |

| 비교 지수 (S&P 500) | 같은 기간 17.6 % (1년) | 상승장에서는 지수에 비해 수익률이 낮은 편(커버드콜의 “상승 캡” 특성 때문). |

2) JEPQ

JEPQ도 JP Morgan에서 출시한 상품이다

JEPI가 S&P 500을 추종했다면

JEPQ는 나스닥 100을 추종한다

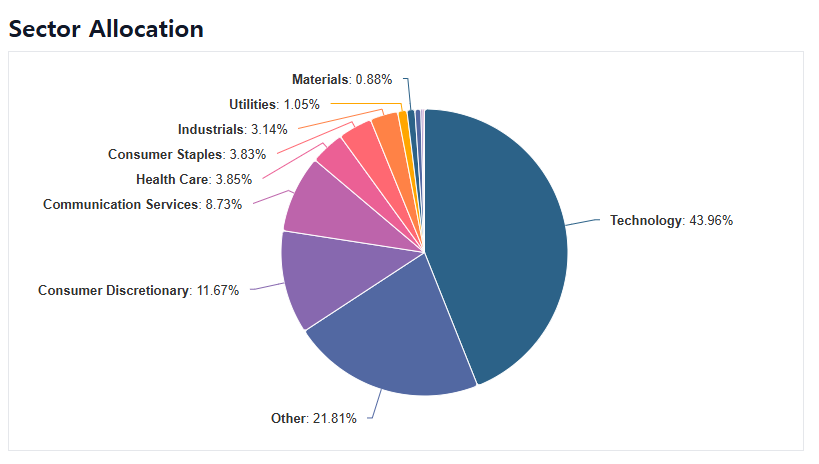

확실히 기술주 중심인 것이 확인되고

섹터도 테크가 거의 절반이다

기초 노출은 Nasdaq‑100 지수 또는 대형 성장주 포트폴리오

(=주식레그)

이런 주식 포트폴리오 위에

콜 옵션 매도(written out-of-the-money call options) 구조를 추가하여

옵션 프리미엄을 수익으로 얻는다 (=옵션레그)

JEPI와 동일하게

주식 보유에서 나오는 배당 + 옵션 매도(프리미엄) 수익을

우리에게 분배해준다

구성 종목에서 느껴지듯

JEPI보다 조금 위험도가 큰 주식이 기초가 되니

배당은 연 약 12%정도

S&P 500보다 나스닥의 변동성이 높으니 주가도 더 많이 상승한 모습이다

| 항목 | 수치(%) | 해석 |

|---|---|---|

| 30-Day SEC Yield | 9.45 % | 최근 30일 기준, 공식 규정 방식으로 계산된 연환산 배당률 (실제 월배당 수준 반영). |

| 12-Month Rolling Dividend Yield | 11.27 % | 최근 12개월간 실제 지급된 분배금을 기준으로 계산한 배당률 — 실현 인컴에 가까움. |

| 1년 총수익률 (NAV 기준) | 17.12 % | 2024.10~2025.9 기준, 분배금 + 가격 상승 포함한 실제 수익률. |

| 3년 평균 연환산 수익률 | 24.53 % | 출시(2022년 5월) 이후 강한 나스닥 상승에 힘입어 높은 수익률 기록. |

| 설정 이후(Launch 이후) 평균 연환산 | 약 16.15 % | 2022년 5월 설정 이후 누적 성과를 연평균으로 환산한 값. |

| 비교지수 (Nasdaq-100) | 동기간 약 23.9 % (3년) | 상승장에서 지수보다 약간 낮은 이유: 커버드콜 옵션 매도로 상승 캡 제한. |

역시 성과가 꽤 좋다

JEPI와 JEPQ는 고위험 상품이지만

일드맥스같은 초고배당 상품에 비하면

안전하게 느껴진다

배당율이 낮다고 생각들겠지만

오히려 주가가 상승하는 모습을 보면 실제 성과는 일드맥스보다 좋을 때도 많다

JEPI와 JEPQ 투자설명서도 첨부한다

4. 요약

| 구분 | 이름 | 운용사 | 전략 구조 |

|---|---|---|---|

| QQQI | NEOS Nasdaq-100 High Income ETF | NEOS Investments | 콜옵션 스프레드형 커버드콜(콜 매도 + OTM 콜 매수) |

| JEPQ | JPMorgan Nasdaq Equity Premium Income ETF | JPMorgan AM | 나스닥-100 지수 커버드콜(콜옵션 매도) |

| JEPI | JPMorgan Equity Premium Income ETF | JPMorgan AM | S&P 500 기반 커버드콜(ELN 구조 활용) |

| 구분 | 주요 수익원 | 최근 1년 분배율 | 보수(%) | 투자 성격 요약 |

|---|---|---|---|---|

| QQQI | 옵션 프리미엄 + 세금효율(ROC) | 약 13 ~ 14 % | 0.68 | 고배당·고변동성 세금효율형 |

| JEPQ | 옵션 프리미엄 + 주식배당 | 약 10 ~ 11 % | 0.35 | 성장 + 인컴 균형형 |

| JEPI | 주식배당 + 옵션(ELN) 프리미엄 | 약 8 ~ 9 % | 0.35 | 안정형 월인컴 ETF |

안정적으로 포트폴리오를 구성하고 싶으면서

어느정도 현금흐름이 필요한 사람들에게 추천한다