제프 베이조스의 블루 오리진이

뉴 글렌 로켓으로 미 항공우주국(NASA)의

화성 탐사선 두 기를 싣고 발사 후

재사용을 위한 부스터 회수에 성공했다

SPACE X만이 성공했던 기술인데,

경쟁사가 등장한 것이다

점점 우주 섹터에 관심이 커지는 요즘이다

아쉽게도 스페이스X와 블루오리진

둘 다 상장사가 아니기에

우리가 직접 투자할 수 없다

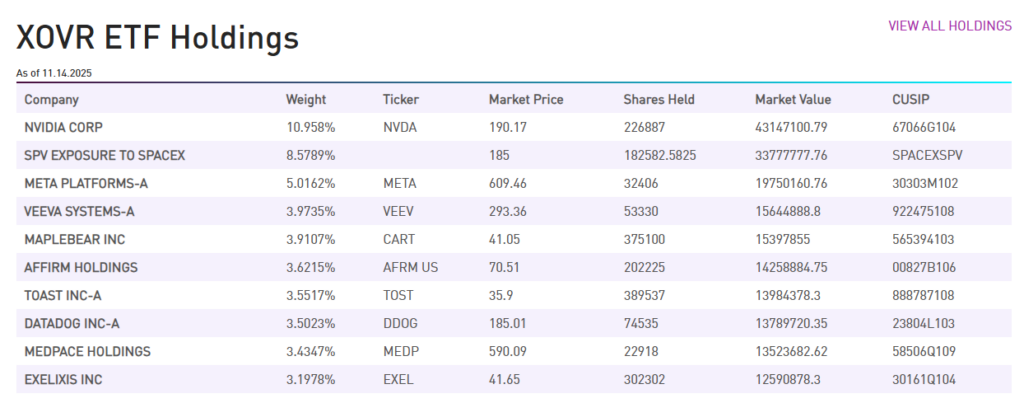

그런데 한 ETF에서

스페이스X를 보유비중 8%로 가지고 있는

것을 발견하여 소개하려 한다

1. XOVR

XOVR은 ERShares가 운용하는 ETF다

“Private-Public Crossover”란 콘셉트로

상장 회사 + 비상장 회사

모두에 투자하는 구조이다

운용 수수료는 약 0.75%

이전 티커 ENTR에서

2024년 8월 29일에 XOVR로 변경되었다

AUM(자산규모)은 약 4억 달러대로

비교적 작은 규모지만,

유일하게 스페이스X에 투자가 가능하기에

관심을 가지고 지켜보고 있다

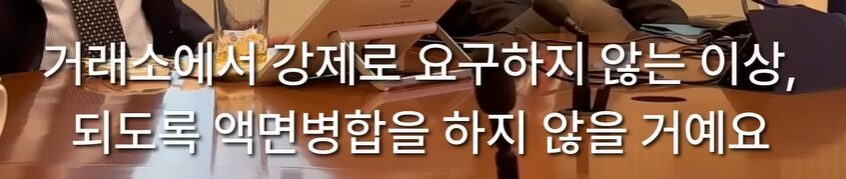

2. 스페이스X 노출

XOVR의 전략은

대형 성장기업 + 혁신 기업에 집중하면서

비상장 혁신 기업에도 간접노출을 주는 것

XOVR은 스페이스X에 약 8.6% 비중으로

투자되어 있는 것으로 나타난다.

다만,

스페이스X 지분을 직접 보유한 게 아니라 SPV(특수목적회사) 등을 통해

간접적으로 노출되어 있다 형태다

아직까진 이정도 노출이 최대인가보다

그래도 가장 유망한 기업 중 하나에

투자할 수 있는 기회가 있다는 것이

매력적인 것 같다

3. 그 외 주요 보유종목

이 ETF에 주목한 또 다른 이유는

스페이스X를 제외하더라도

보유 종목이 꽤 매력적이라는 것이다

| 회사명(한글) | 티커 | 보유비중 |

|---|---|---|

| 엔비디아 | NVDA | 10.96% |

| 스페이스X | — | 8.58% |

| 메타 | META | 5.02% |

| 비바 시스템즈 | VEEV | 3.97% |

| 메이플베어(인스타카트) | CART | 3.91% |

| 어펌 | AFRM | 3.62% |

| 토스트(Toast) | TOST | 3.55% |

| 데이터독 | DDOG | 3.50% |

| 메드페이스 홀딩스 | MEDP | 3.43% |

| 엑셀리시스 | EXEL | 3.20% |

엔비디아와 스페이스X 비중이

약 20% 정도 되는데

그 외 섹터를 보면 이렇다

| 섹터 | 종목 |

|---|---|

| AI · 반도체 | 엔비디아 |

| 우주항공 / 비상장 투자 | SpaceX |

| 빅테크 / 소셜미디어 | 메타 |

| 헬스케어 / 바이오 | VEEV, MEDP, EXEL |

| 핀테크 / 소비자 IT / 커머스 | CART, AFRM, TOST |

| 클라우드 / 데이터 | DDOG |

엔비디아·메타 같은 빅테크부터

핀테크 헬스케어 클라우드까지

성장성을 극대화하는 구조다

4. 장점 & 유의사항

장점

- 스페이스X에 투자가 가능하다

- M7 엔비디아와 메타가 꽤 큰 비중이다

- 그 외 성장성이 높은 종목의 비중도 높다

⚠️ 유의사항

- 평가모델 리스크

- 거래량이 조금 낮은 듯 하다

- 규모가 귀엽다 ($4억)

평가모델 리스크?

“Privately-offered securities are not exchange-traded and are subject to liquidity risk, may be difficult to value, may be difficult to sell because of regulatory restrictions on resale, provide fewer financial disclosures …”

“When market quotations are not readily available … investments are valued using fair value pricing as determined in good faith by the Advisor …” (Rule 2a-5 under the Investment Company Act)

상장주식처럼 시장 가격이 없기 때문에

운용사 내부모델을 통해 가치를 평가한다

이때 사용되는 가정이 틀릴 수 있고

(유사 기업 비교, 추정수익, 할인율 등)→

평가액이 실제 가치 대비

과대/과소평 될 수도 있다

실제 XOVR은 스페이스X의 평가를 두고 “시장가격 이용이 불가능하면 공정가치 가격책정(fair value pricing)을 이용”이라

명시 중이다

공정가치 평가법은 SEC Rule 2a-5에

“지금 팔 수 있다면 얼마에 팔릴까?”를

합리적으로 추정하는 가격으로 정의되어 있고,

공정가치 추정법은

- 유사기업 비교법

- 최근 투자 라운드 기준 가격

- DCF법

- Recent Secondary Market Transactions(최근 사모시장 판매가)

- 원가 방식

이 다섯가지 중 하나를 사용하도록 규정되어 있다

다만 XOVR이 어떤 방법을 사용하는 지

명시된 바가 없고

운용사의 평가는 SEC 기준을 따르지만,

가격을 예측하는모델을 ETF가 직접 만든다는 점이 리스크로 보인다

즉,

ETF가 생각하는 SpaceX의 가치 ≠ 실제 시장에서 거래될 가치일 수 있다는 뜻

이런 정보의 비대칭성에도 불구하고

스페이스X라는 가장 유망한 기업에

투자할 수 있는 기회 자체가

매력적으로 보인다

엔비디아, 메타 등 선호도가 높은

주식들 보유 중이니

관심을 가지고 지켜보면 좋겠다